Pemerintah Terbitkan 14 Aturan Turunan UU HPP, Berikut Rinciannya

Gedung Kementerian Keuangan/Ilustrasi--

1) 1 persendari tarif PPN atau 0,11 persen dikali dengan nilai transaksi Aset Kripto, dalam hal PPMSE merupakan Pedagang Fisik Aset Kripto (PFAK);

2) 2 persen dari tarif PPN atau 0,22 persen dikali dengan nilai transaksi Aset Kripto, dalam hal PPMSE bukan merupakan PFAK;

d. Jasa penyediaan sarana elektronik untuk memfasilitasi transaksi Aset Kripto (jasa exchange dan dompet elektronik) merupakan JKP dan dikenai mekanisme umum PPN.

e. Jasa mining aset kripto (verifikasi transaksi aset kripto) merupakan JKP yang dipungut PPN dengan besaran tertentu sebesar 10 persen dari tarif PPN atau 1,1 persen dikali nilai berupa uang atas aset kripto yang diterima penambang (miner).

f. Atas penghasilan yang diterima atau diperoleh:

1) Penjual aset kripto dikenai PPh 22 final dengan tarif 0,1 persen dari nilai transaksi untuk PFAK; dan 0,2 persen dari nilai transaksi untuk selain PFAK.

2) Penambang aset kripto dikenai PPh 22 final 0,1% dari nilai transaksi.

3) PPMSE atas penyelenggaraan perdagangan kripto dikenai PPh dengan tarif umum, atas transaksi aset kripto dikenai PPh 22 final 0,1 persen dari nilai transaksi.

12. PMK Nomor 69/PMK.03/2022 tentang Perlakuan Perpajakan atas Teknologi Finansial. Pokok pengaturan PMK tersebut adalah sebagai berikut:

a. Prinsip equal treatment PPN antara transaksi digital dan konvensional. Tidak ada Objek Pajak baru dalam digital economy, yang berbeda hanya cara bertransaksi.

b. Uang Elektronik di dalam suatu media merupakan non BKP. Jasa meminjamkan/menempatkan dana oleh kreditur kepada debitur melalui platform peer to peer lending (P2P) merupakan JKP yang dibebaskan PPN. Jasa asuransi melalui platform merupakan JKP yang dibebaskan PPN. Jasa penyediaan platform peer to peer lending (P2P), sarana/sistem pembayaran merupakan JKP.

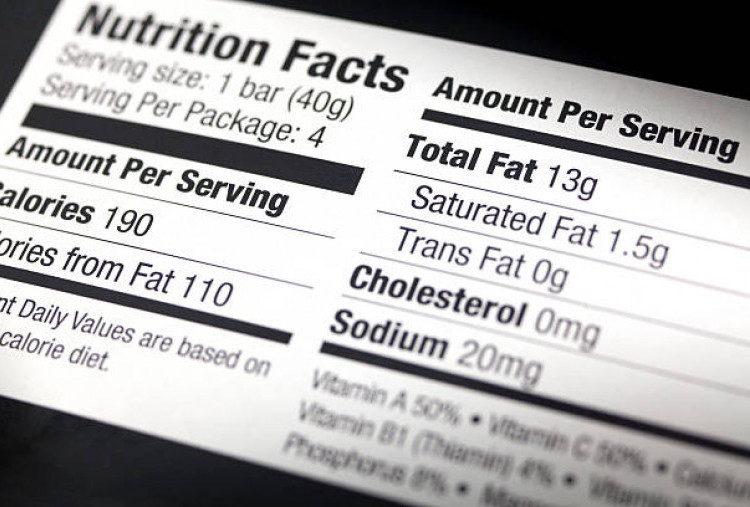

13. PMK Nomor 70/PMK.03/2022 tentang Kriteria dan/atau Rincian Makanan dan Minuman, Jasa Kesenian dan Hiburan, Jasa Perhotelan, Jasa Penyediaan Tempat Parkir, serta Jasa Boga atau Katering, yang Tidak Dikenai Pajak Pertambahan Nilai.

Pokok pengaturan PMK tersebut adalah sebagai berikut:

a. Bukan objek PPN, barang meliputi makanan dan minuman yang disajikan di hotel, restoran, rumah makan, warung dan sejenisnya; atau oleh Pengusaha boga atau catering. Bukan Objek PPN, jasa meliputi jasa kesenian dan hiburan, jasa perhotelan, jasa penyediaan tempat parkir, jasa boga atau katering.

b. Dikenai PPN atas penyerahan makanan dan minuman yang disajikan oleh: pengusaha toko swalayan dan sejenisnya yang tidak semata-mata menjual makanan dan/atau minuman; pengusaha pabrik makanan dan/atau minuman; atau pengusaha penyedia fasilitas yang kegiatan usaha utamanya menyediakan pelayanan jasa menunggu pesawat (lounge) pada bandar udara.

Cek Berita dan Artikel lainnya di Google News

Temukan Berita Terkini kami di WhatsApp Channel

Sumber: